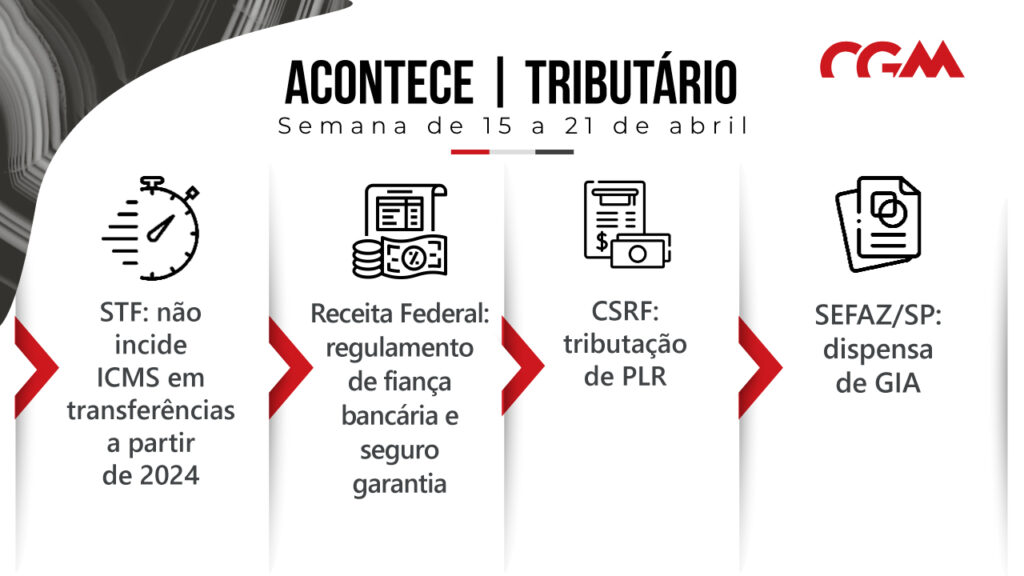

Acontece | Tributário

Semana de 15 a 21 de abril de 2023

STF decide pela não incidência do ICMS em transferência a partir de 2024

Em 14/04, o STF proclamou o resultado do julgamento dos embargos de declaração opostos na ADC 49, tendo prevalecido o voto do Ministro Edson Fachin que, seguido pela maioria dos Ministros (6×5), afastou a incidência do ICMS em transferências de mercadorias realizadas entre estabelecimentos da mesma pessoa jurídica e modulou os efeitos dessa decisão, válida a partir de 2024. Caso, até lá, os Estados não disciplinem a transferência de créditos de ICMS entre estabelecimentos de mesmo titular, deverá ser reconhecido o direito dos sujeitos passivos de transferirem os créditos relacionados ao imposto.

Receita Federal regulamenta fiança bancária e seguro garantia

Em 17/4, foi publicada a Portaria nº 315 regulamentando o oferecimento de fiança bancária e seguro garantia no âmbito da Receita Federal do Brasil (RFB). Foram definidos conceitos relacionados às garantias, seus requisitos e modalidades, quais sejam:

(i) Modalidade Substituição de Bens e Direitos: destinada à substituição da garantia de (a) créditos tributários no processo de transação tributária; ou (b) bens e direitos que foram arrolados em Termo de Arrolamento de Bens e Direitos; e

(ii) Modalidade Aduaneira: destinada a garantia utilizada (a) durante o procedimento de fiscalização de combate às fraudes aduaneiras; (b) nos regimes aduaneiros especiais; (c) na habilitação comum para operar no despacho aduaneiro de remessas expressas; ou (d) nas exigências de valores correspondentes a direito antidumping ou compensatórios.

Publicados novos Acórdãos do CARF

Contribuição Previdenciária – Participação no Lucro de Diretores não-empregados – CSRF: por meio do voto de qualidade, os conselheiros entenderam que os diretores não-empregados são remunerados em função dos serviços prestados à empresa, e não pelo capital investido, tal como ocorre com os sócios. Além disso, os diretores não se caracterizam como “empregados” e, portanto, não se encaixam na hipótese do artigo 2º da Lei 10.101/00, que prevê que a PLR será objeto de negociação entre empresa e empregados. Como o valor pago não segue o disposto na norma, integra o salário de contribuição, sofrendo a incidência de contribuição previdenciária. (Acórdão nº 9202-010.622).

Contribuição Previdenciária – Desqualificação do plano de PLR em caso de pagamento de 3ª parcela – CSRF: por unanimidade, os julgadores entenderam que a documentação apresentada não foi suficiente para comprovar que a terceira parcela de PLR foi paga para complementar disponibilização anteriormente feita a menor. Portanto, consideraram que o plano foi quitado em três parcelas o que, de acordo com os conselheiros, fere os requisitos dispostos na Lei n° 10.101/00, sendo tributável pela contribuição previdenciária.

IRPJ/CSLL – Dedutibilidade das despesas com confraternização de final de ano – Câmara Baixa: por voto de qualidade, a turma entendeu que as despesas com confraternização de fim de ano se enquadram no conceito de “despesas necessárias”, podendo ser deduzidas das bases de cálculo do IRPJ da CSLL.

Receita pública novas Soluções de Consulta

IRPF – Impossibilidade de retificar DIRPF em caso de distrato de promessa de compra e venda de imóvel: para fins tributários, a promessa de compra e venda de imóvel configura alienação sendo irrelevante o distrato superveniente. Como consequência, é incabível a retificação da Declaração de Ajuste Anual do vendedor, correspondente ao ano-calendário do evento, com o fito de substituir o promissário comprador por terceiro que venha a celebrar novo contrato de promessa de compra e venda.

IRPJ/CSLL – Reconhecimento de variação cambial nas receitas de exportação de mercadorias: as receitas de exportação são demonstradas por valor resultante da conversão da moeda estrangeira em reais à taxa de câmbio fixada no boletim de abertura pelo BACEN, para compra, em vigor na data de embarque das mercadorias para o exterior. Eventual diferença entre a data de fechamento do contrato de câmbio e a data do embarque efetivo constitui variação monetária, ativa ou passiva e, portanto, receita ou despesa financeira, para fins da constituição das bases de cálculo do IRPJ da CSLL.

Respostas às Consultas da SEFAZ/SP

ICMS – Obrigações acessórias – Condições para dispensa da entrega da Guia de Informação e Apuração do ICMS – Inscrição estadual concedida antes de 1º de abril de 2023: para que contribuinte, cuja inscrição estadual foi concedida antes de 1º de abril de 2023, esteja dispensado da entrega da Guia de Informação e Apuração do ICMS (GIA), é necessário o cumprimento das condições dispostas em todas as alíneas contidas no item 2 do § 4º do artigo 1º do Anexo IV da Portaria CAT 92/1998, incluindo o recebimento de notificação dessa dispensa, sem o qual o contribuinte deve continuar entregando normalmente a GIA (RC 27468/2023).

ICMS – Armazém geral – Abertura de estabelecimentos que atuam como armazém geral, filiais de empresas de terceiros, para exercício de sua atividade dentro das dependências físicas de um armazém geral já constituído: não há impedimento legal para a abertura de estabelecimento filial armazém geral de terceiro no mesmo espaço físico em que se encontra um armazém geral já constituído, desde que os estabelecimentos conservem sua individualidade e autonomia. Os documentos fiscais referentes a mercadorias remetidas para os mencionados estabelecimentos filiais de terceiros deverão indicar os dados do efetivo destinatário e, havendo qualquer movimentação de mercadorias entre esses estabelecimentos filiais de terceiros ou com o estabelecimento de armazém geral, independentemente de qual seja a finalidade, o remetente deverá emitir o documento fiscal previsto para a operação (RC 27446/2023).

ICMS – Obrigações acessórias – Operações relativas à construção civil – Entrega de mercadorias pelo fornecedor diretamente no local da obra: nas operações realizadas por contribuinte paulista, que destinem mercadorias a estabelecimento de empresa de construção civil, a remessa poderá ser efetuada pelo fornecedor paulista diretamente para o canteiro de obra, devendo constar na Nota Fiscal o local da entrega, por força do artigo 4º, § 3º, do Anexo XI, do RICMS/2000 (RC 27383/2023).