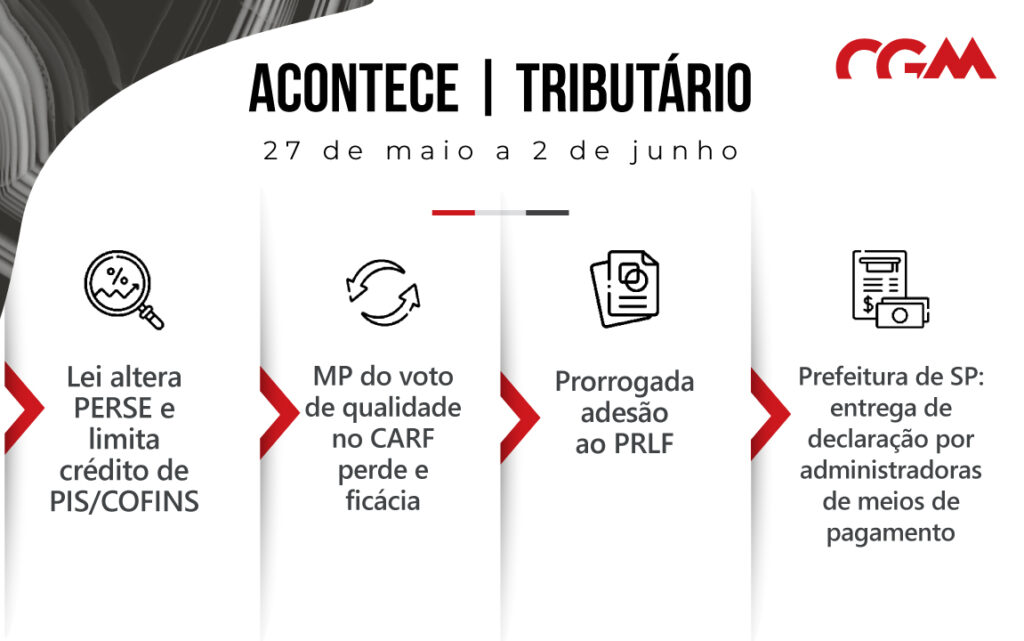

Acontece | Tributário

27 de maio a 2 de junho de 2023

Sancionada Lei que altera o PERSE e limita crédito de PIS/COFINS sobre ICMS

Em 30/5, foi publicada a Lei 14.952, resultado da conversão da MP 1.147, que altera o benefício do PERSE e as Leis 10.637/02 e 10.833/03 para limitar a apropriação de créditos da não-cumulatividade, dentre outras disposições:

· PERSE: foram incluídas na Lei as atividades econômicas, com os respectivos códigos CNAE, que podem usufruir do benefício fiscal de alíquota zero do IRPJ, CSLL, PIS e COFINS. Também determina que somente fazem jus ao benefício as pessoas jurídicas, inclusive as entidades sem fins lucrativos, que já exerciam as atividades econômicas listadas e que estavam cadastradas perante o Cadastur em 18/3/22;

· Créditos de PIS/COFINS: revoga os arts. 1 e 2 da Medida Provisória nº 1.159, convalidando os atos praticados com base nesses dispositivos, e altera as Leis 10.637/02 e 10.833/03 para limitar a apropriação de créditos das contribuições sobre o ICMS que tenha incidido sobre a operação de entrada que, em função da forma legislativa adotada, deverá obedecer à anterioridade nonagesimal;

· Alíquota Zero de PIS/COFINS sobre transporte aéreo de passageiros: resultado da conversão da MP 1.147, estabelece que a partir de 1º/1, ficam reduzidas a 0% as alíquotas do PIS e da COFINS incidentes sobre as receitas decorrentes da atividade de transporte aéreo regular de passageiros; e

· Redução de PIS/COFINS sobre combustíveis: reduz as alíquotas das contribuições incidentes sobre operações realizadas com óleo diesel, biodiesel e gás liquefeito de petróleo.

MP do voto de qualidade no CARF perde eficácia

A MP nº 1.160, publicada em 12/1, havia tornado novamente vigente o voto de qualidade na hipótese de empate nos julgamentos realizados pelo Conselho Administrativo de Recursos Fiscais (CARF). Em 1/6, a referida MP perdeu a eficácia em decorrência do decurso do prazo para sua votação no Congresso Nacional e conversão em lei. Dessa forma, os julgamentos no CARF tornarão a ocorrer sem o rito do voto de qualidade.

Prorrogada adesão ao PRLF

Em 31/5, foi publicada a Portaria Conjunta PGFN/RFB nº 8 que prorrogou o prazo final para adesão ao Programa de Redução de Litigiosidade Fiscal (PRLF) para às 19 horas do dia 31/7 (horário de Brasília).

STF julga inconstitucional o recolhimento do ISS no Município do tomador do serviço

Em 2/6, foram publicadas as decisões de julgamento das Ações Diretas de Inconstitucionalidade (ADIs) nºs. 5.835/DF e ADI 5.862/DF e Arguição de Descumprimento de Preceito Fundamental (ADPF) nº 499/DF proferidas pelo STF que decidiu pela inconstitucionalidade do art. 1º da Lei Complementar (LC) nº 157/2016 e do art. 14 da LC nº 175/2020, que estabelecem que o ISS é devido no local do domicílio do tomador de serviços de: (i) planos de medicina de grupo ou individual; (ii) administração de fundos quaisquer e de carteira de cliente; (iii) administração de consórcio; (iv) administração de cartão de crédito ou débito e congêneres; e (v) arrendamento mercantil; bem como, por arrastamento, pela inconstitucionalidade dos arts. 2º, 3º, 6º, 9º, 10 e 13 da LC nº 175/2020.

Receita publica novas Soluções de Consulta

· IRPJ/CSLL – Opção pelo lucro presumido por securitizadoras de crédito bancário: a pessoa jurídica que explore a atividade de aquisição de direitos creditórios lastreados em cédulas de crédito bancário (CCB) é considerada instituição financeira e não pode, portanto, optar pelo regime de tributação com base no lucro presumido (SC COSIT nº 99/23)

· Contribuições Previdenciárias – remuneração em função de acordo, convenção ou dissídio coletivo: o pagamento de parcelas remuneratórias devidas pela empresa em razão de acordo, convenção e decisão em dissídio coletivo de trabalho, que retroage ao mês da data-base da respectiva categoria profissional, vincula-se aos fatos geradores ocorridos nas competências abrangidas pela retroação, o que obrigaria à retificação das obrigações acessórias. Todavia, o art. 80, da IN RFB nº 2.110/22 estabelece a apuração e recolhimento das contribuições sem a incidência de juros ou multas moratórias, desde que recolhidas no prazo estabelecido. A contribuição do segurado, por sua vez, será calculada mês a mês, considerando-se os valores originalmente pagos em cada uma das competências, observada a alíquota e o limite máximo do salário-de-contribuição, sendo aplicável a não-incidência de juros ou multa quando recolhidos no prazo legal. (SC COSIT nº 104/23)

· PIS/COFINS – Créditos sobre dispêndios com mão-de-obra previstos em convenção coletiva: os dispêndios para viabilização da mão de obra, tais como alimentação, cesta de Natal, cesta básica (in natura ou ticket) e apólice de seguro de vida dos empregados da pessoa jurídica que trabalham no processo de produção de bens ou na prestação de serviços, não podem ser considerados insumos para fins de apuração dos créditos da não cumulatividade das contribuições, por não serem imposições legais (SC COSIT nº 94/23)

ISS/SP – Prefeitura regulamenta a entrega de DIMP por administradoras de meios de pagamento

Em 2/6, foi publicada a Instrução Normativa SF/SUREM 8, regulamentando a Declaração de Informações de Meios de Pagamentos – DIMP, a ser entregue por instituições responsáveis por meios de pagamento, de acordo com o leiaute previsto no Ato COTEPE/ICMS nº 65/2018. A partir da publicação da Instrução Normativa SF/SUREM 8, a DIMP deverá ser elaborada mensalmente e entregue até o último dia do mês seguinte ao da ocorrência das transações, sendo que a sua entrega em arquivo eletrônico será feita por meio do sistema disponível no endereço: http://prefeitura.sp.gov.br/doc, denominado Sistema DOC-DIMP.

Respostas às Consultas da SEFAZ/SP

ICMS – Convênio ICMS 190/2017 – Benefícios fiscais – Crédito: o contribuinte tem o direito a se creditar apenas do valor do imposto efetivamente cobrado no Estado de origem, na hipótese de realizar operações sujeitas a benefício fiscal concedido de forma irregular. O benefício fiscal concedido por determinado Estado em adesão a incentivo válido concedido por outro Estado da mesma região deve observar o texto vigente do incentivo aderido e não pode extrapolá-lo, sob pena de sua irregularidade (RC 26883/2022).[CGM1] [CGM2] [CGM3]

ICMS – Aquisição de bem destinado ao Ativo Imobilizado – Venda do bem adquirido antes de transcorrido um ano da aquisição[CGM4] [CGM5] [CGM6] : pode ser classificado como bem do ativo imobilizado o bem cuja expectativa de permanência no estabelecimento exercendo a função de bem “na produção ou fornecimento de mercadorias ou serviços, para aluguel a outros, ou para fins administrativos” seja maior do que um período. Caso demonstrada a ausência de habitualidade e de volume que caracterize intuito comercial, a venda do bem não inserido na atividade operacional do contribuinte e adquirido com expectativa de utilização por mais de um período, antes de findo este prazo, não configurará fato gerador do ICMS (RC 27673/2023).

ICMS – Revenda de preparações alimentares – Alíquota: caracteriza-se como fornecimento de alimentação a venda a varejo de produtos alimentícios que sejam preparados e consumidos no próprio estabelecimento em que foram adquiridos, admitindo-se, desde 15/01/2021, que haja fornecimento, independentemente do local onde ocorra o seu consumo (incluindo os casos de vendas por delivery ou para retirada pelo próprio cliente). Alimentos adquiridos para revenda não correspondem ao “fornecimento de alimentação”, e sim à “saída de mercadorias”. A revenda de “marmitex” configura saída de mercadoria, aplicando-se a tal operação a alíquota de 18% (RC 27276/2023).

Soluções de Consulta Municipais de SP

ISS – Emissão de nota fiscal – Serviços gratuitos: nas operações em que seja obrigatória a circulação de mercadoria ou produto acompanhada de nota fiscal de serviços, não se faz necessária a solicitação de regime especial na hipótese de prestação de serviço gratuito. A Divisão de Julgamento orientou o contribuinte a emitir nota fiscal com base de cálculo zerada por meio do site da NFS-e ou, caso o contribuinte utilize sistema próprio, a parametrizar o sistema WebService que conecta o sistema da NFS-e (SC nº 8/23).

ISS – Base de Cálculo – Desconto Condicional: nos contratos de prestação de serviços que envolvem o pagamento de bonificações ou descontos no valor do serviço de acordo com a análise do desempenho do serviço prestado, esses valores possuem natureza condicional e integram a base de cálculo do ISS. No recebimento de bonificação, esse valor integra a receita bruta e compõe a base de cálculo do ISS, devendo ser emitida NFS-e com o respectivo valor no momento do reconhecimento da receita. Para os casos de desconto sofrido pelo prestador, tais descontos não poderão ser deduzidos da base de cálculo do ISS, uma vez que são descontos condicionais (SC nº 9/23).