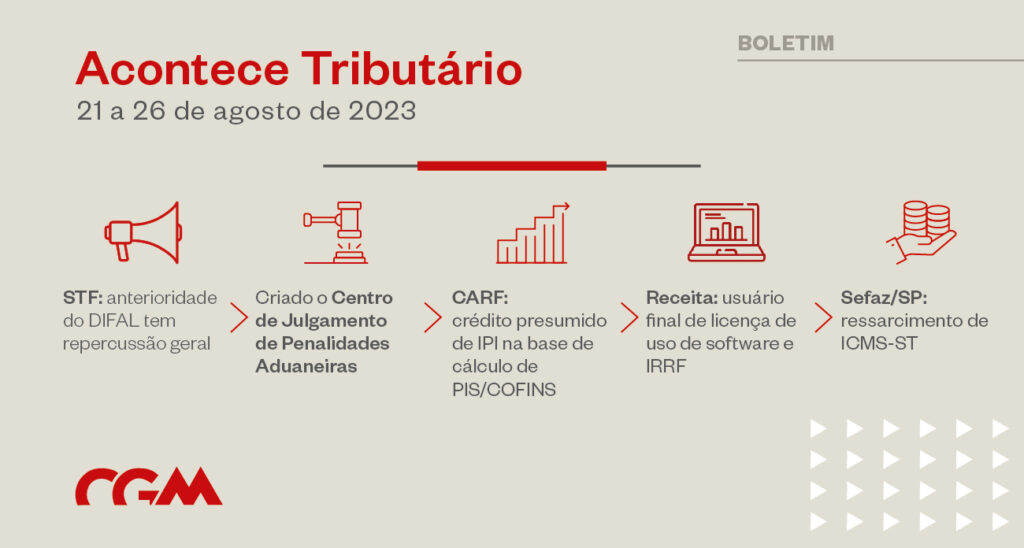

Acontece | Tributário

21 a 26 de agosto de 2023

STF – Anterioridade anual e nonagesimal em cobranças de ICMS com diferencial de alíquota (DIFAL)

Em 22/8, foi proferida decisão reconhecendo a existência de repercussão geral da matéria do Recurso Extraordinário nº 1.426.271, que versa sobre a aplicação dos princípios da anterioridade anual e nonagesimal em casos de cobrança de ICMS-DIFAL dos consumidores finais, não contribuintes do imposto, em virtude da Lei Complementar nº 190/2022.

Lei nº 14.651/23 – Promessa de celeridade em procedimentos de aplicação e julgamento de pena de perdimento

Em 24/8, foi publicada a Lei nº 14.651/23 que cria o Centro de Julgamento de Penalidades Aduaneiras (CEJUL), no âmbito da Receita Federal, com o objetivo de instituir o julgamento em única instância dos procedimentos que envolvem pena de perdimento de mercadoria, veículo e moeda, promovendo maior celeridade das decisões.

O CEJUL será formado por auditores fiscais, substituindo os Delegados da Receita Federal, e será assegurado aos contribuintes o prazo de 20 dias para impugnação de decisões desfavoráveis.

Acórdãos do CARF sobre Crédito Presumido de IPI x PIS/COFINS e gratificação a administradores

PIS/COFINS – Crédito presumido de IPI compõe a base de cálculo de PIS/COFINS: o crédito presumido de IPI na exportação é benefício/incentivo fiscal concedido à empresa por liberalidade do Estado e se integra positivamente ao patrimônio da empresa, tendo assim, natureza de receita, tributável pelas contribuições para o PIS/COFINS, na apuração não-cumulativa (Acórdão nº 9303-014.108).

IRPJ – Possibilidade de dedução de despesas com pagamentos a administradores não empregados: não se pode presumir que pagamentos efetuados a administradores, apenas porque não são obrigatórios sob o ponto de vista da legislação trabalhista, devem necessariamente ser considerados “gratificações” ou atos de mera “liberalidade” da empresa. O fato de o pagamento não ser obrigatório com base na lei trabalhista não faz com que a despesa deva automaticamente ser considerada como não necessária e, portanto, indedutível da base de cálculo do IRPJ (Acórdão nº 9101-006.648).

Acórdãos do CARF sobre Contribuições Previdenciárias

Contribuição Previdenciária sobre PLR pago a diretor estatutário: o diretor estatutário, que participe ou não do risco econômico do empreendimento, que não mantenha as características inerentes à relação de emprego, é segurado obrigatório da previdência social na qualidade de contribuinte individual, e a sua participação nos lucros e resultados da empresa integra o salário-de-contribuição, para fins de recolhimento das contribuições previdenciárias (Acórdão nº 2402-011.824).

Necessidade de regras claras e objetivas nos planos de PLR: os instrumentos decorrentes de negociação deverão conter regras claras e objetivas quanto à fixação dos direitos substantivos de participação nos lucros ou resultados. Para caracterização de regras claras, são necessários mecanismos de aferição do resultado do esforço inteiramente presentes no acordo já em sua celebração, de modo que possam ser conhecidos e avaliados no decorrer do processo de aferição (Acórdão nº 2301-010.654).

Cartão de premiação – necessidade de comprovação da ausência de natureza salarial por parte do contribuinte: cabe ao contribuinte a comprovação de que os pagamentos feitos aos empregados via cartão de premiação não têm caráter salarial. São devidas as contribuições previdenciárias sobre tais valores quando essa comprovação não é feita pela empresa (Acórdão nº 2301-010.655).

Ausência de caráter remuneratório no pagamento de premiação por ideias: não integram o salário de contribuição os valores pagos pela empresa aos segurados, por ideias consideradas boas e úteis relativas ao meio ambiente, processos industriais e de trabalho, desperdício de matérias e/ou matérias primas, em razão da ausência de caráter contraprestacional, de tempo à disposição ou por não se referir aos casos de interrupção dos efeitos do contrato de trabalho (Acórdão nº 2301-010.666).

SENAR – Imunidade das receitas de exportação: a contribuição ao SENAR tem natureza jurídica de contribuição social geral e, portanto, a receita decorrente da exportação fica abrangida pela imunidade prevista no artigo 149 da Constituição Federal (Acórdão nº 2402-011.964).

Soluções de Consulta COSIT da Receita Federal do Brasil

IRRF – Usuário final de licença de uso de software – Serviços de telecomunicação: a cessão de equipamento em comodato acompanhado de software não descaracteriza a prestadora de serviços de telecomunicação da condição de usuário final da licença de uso de software adquirido do exterior. Assim, os valores remetidos pela prestadora de serviços de telecomunicação ao exterior caracterizam royalties que será tributado pelo IRRF sob a alíquota de 15%. Caso o país de destino seja considerado de tributação favorecida, aplica-se a alíquota de 25% (SC nº 177/2023).

IRPJ/CSLL – Receita bruta de administradora de planos de saúde: integram o conceito de receita bruta de administradora de planos de saúde os valores recebidos pela sua prestação de serviços, como as mensalidades dos beneficiários. Os valores recebidos que serão repassados à operadora do plano de saúde não compõem a receita bruta das administradoras e, por conseguinte, não são tributados pelo IRPJ e CSLL apurados no Lucro Real. Os valores repassados devem estar amparados por documentação hábil e idônea (SC nº 182/2023).

ICMS/SP – Regime especial permite que operador logístico venda mercadorias a consumidor final

Em 22/8, foi publicada a Portaria SER nº 55, permitindo que os operadores logísticos, mediante regime especial, realizem vendas a consumidor final, contribuinte ou não do ICMS, por meio de internet, serviços de telemarketing ou plataformas eletrônicas em geral.

Respostas a Consultas da SEFAZ/SP

ICMS – Substituição tributária – Ressarcimento do imposto retido na hipótese de superveniente redução da carga tributária: nas saídas internas com veículos automotores, indicados no art. 54, X, do RICMS/2000, com valor do imposto retido por substituição tributária calculado com alíquota superior à aplicável em razão de superveniente redução de carga tributária, é cabível o ressarcimento do imposto ao contribuinte substituído tributário, nos termos da Portaria CAT 42/2018 (RC 27215/2023).

ICMS – Substituição tributária – Devolução interestadual – Ressarcimento – Mercadorias adquiridas de estabelecimentos localizados em outras Unidades da Federação com recolhimento antecipado: o contribuinte substituído tributário que adquire mercadorias de outras Unidades da Federação com recolhimento antecipado do imposto e, posteriormente, promove a devolução dessas mercadorias para os fornecedores, terá direito ao ressarcimento desse imposto, conforme o art. 269, II, do RICMS/SP. De acordo com o art. 63, VI, do RICMS/SP, com base nas informações constantes da NF-e de devolução, o contribuinte poderá se creditar do ICMS recolhido antecipadamente, nos termos do art. 426-A do RICMS/SP, nas situações em que há devolução das mercadorias (RC 28159/2023).

ICMS – Mudança de endereço do estabelecimento dentro do Estado de São Paulo – Direito ao aproveitamento dos créditos de ICMS existentes na escrita fiscal – Continuidade das atividades: a mudança de endereço do estabelecimento dentro do Estado de São Paulo permite o aproveitamento do saldo de créditos de ICMS, desde que a atividade desenvolvida no novo local seja uma continuidade daquela desenvolvida pelo estabelecimento anteriormente à mudança. A saída de mercadorias e bens, por motivo de mudança de endereço do estabelecimento dentro do Estado de São Paulo, não está no campo de incidência do ICMS por não ser operação relativa à circulação de mercadorias (RC 28108/2023).

ICMS – Obrigações Acessórias – Crédito – Ativo Imobilizado – Operações internas – Moldes em posse de estabelecimento terceiro para fabricação de mercadoria no âmbito de industrialização por conta de terceiro (arts. 402 e seguintes do RICMS/2000) – CFOP: é permitida a apropriação do crédito do imposto decorrente da aquisição de moldes para integração em ativo imobilizado, ainda que esses sejam utilizados em estabelecimento de terceiro (industrializador) no âmbito de operação de industrialização por conta de terceiro, nos termos dos arts. 402 e seguintes do RICMS/2000 (RC 27285/2023).