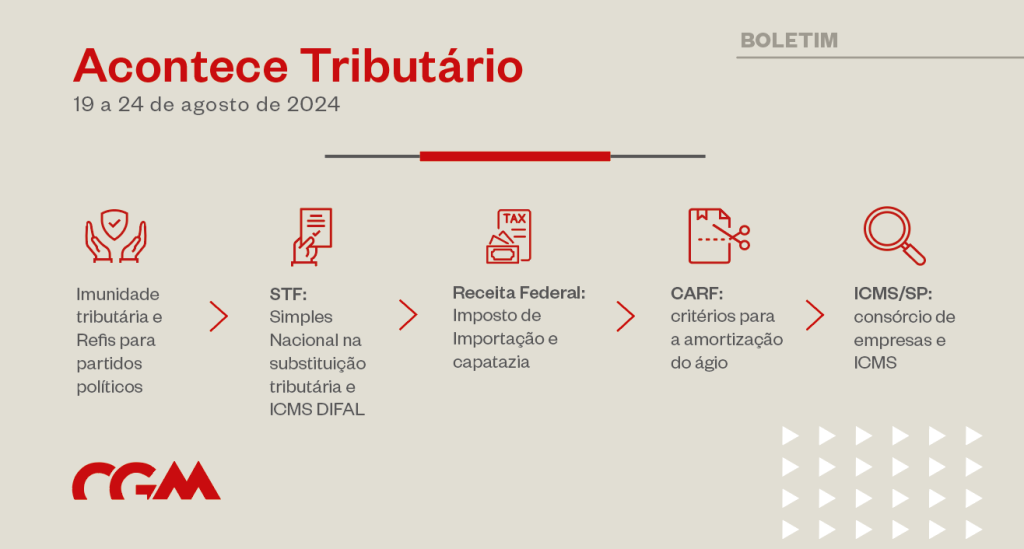

Acontece | Tributário

19 a 24 de agosto de 2024

Emenda Constitucional reforça imunidade tributária e institui Refis para partidos políticos

Em 23/8, foi publicada a Emenda Constitucional nº 133, que, dentre outras disposições, estendeu a imunidade tributária dos partidos políticos, seus institutos ou fundações, às sanções de natureza tributária, exceto previdenciárias, resultando no cancelamento das sanções, na extinção dos processos e no levantamento de inscrições em cadastros de dívida ou inadimplência. Também instituiu Refis para partidos políticos e seus institutos e fundações regularizarem seus débitos com isenção de juros e multas acumulados, em até 60 meses para as obrigações previdenciárias e até 180 meses para as demais obrigações, a critério do partido.

Medida Provisória do “Programa Mover” tem seu prazo de vigência prorrogado

Em 22/8, foi publicado o Ato Declaratório do Presidente da Mesa do Congresso Nacional nº 64, que prorroga, pelo prazo de 60 dias, a vigência da Medida Provisória nº 1.236, que, dentre outras disposições, alterou a Lei nº 14.902, que institui o Programa Mover. Por meio de tal Programa a importação de veículos por pessoas físicas ou jurídicas poderá ser realizada direta ou indiretamente, por intermédio de uma pessoa jurídica importadora por sua conta e ordem ou por encomenda, aplicado equivalente tratamento tributário.

Medida Provisória do “Programa Desenrola Pequenos Negócios” teve seu prazo de vigência encerrado

Em 22/8, foi publicado o Ato Declaratório do Presidente da Mesa do Congresso Nacional nº 67, que certifica que a Medida Provisória nº 1.213, que instituiu, dentre outros programas de incentivo para pequenas empresas, o Programa de Renegociação de Dívidas de Microempreendedores Individuais, Microempresas e Empresas de Pequeno Porte (Desenrola Pequenos Negócios), teve seu prazo de vigência encerrado em 20 de agosto de 2024.

STF – PIS e COFINS sobre receitas auferidas com locação de bens móveis ou imóveis

Em 19/8, foi publicada a decisão de julgamento dos Embargos de Declaração opostos nos Recursos Extraordinários 659.412 (Tema 684) e 599.658 (Tema 630), que declarou constitucional a incidência de PIS e COFINS sobre receitas auferidas com a locação de bens móveis ou imóveis, quando constituir atividade empresarial do contribuinte, em que foi decidido por não modular os efeitos da decisão, sendo possível, portanto, a exigência de créditos tributários anteriores ao referido julgamento, respeitado o prazo prescricional (5 anos).

STF – Participação de contribuintes do Simples Nacional na substituição tributária e ICMS DIFAL

Em 19/8, foi publicada a decisão de julgamento da ADI nº 6030, em que o STF julgou constitucional o art. 13, §1º, inciso XIII, alíneas a, g, item 2 e h, da Lei Complementar 123/2006, confirmando a participação de empresas optantes pelo Simples Nacional na substituição tributária do ICMS e no pagamento de ICMS DIFAL por esses contribuintes.

STF – Efeitos das decisões do STF em decisões matéria tributária transitadas em julgado

Em 20/8, foi publicado o Acórdão sobre os Embargos de Declaração opostos nos Recursos Extraordinários nº 955.227 (Tema 885) e 949.297 (Tema 881), que versa sobre efeitos das decisões do STF em controle incidental de constitucionalidade em decisões de matéria tributária transitadas em julgado, aplicando a modulação dos efeitos dessa decisão para afastar a aplicação de multas punitivas para os contribuintes que detinham coisa decisão favorável questionando a exigibilidade da CSLL, observados os fato geradores ocorridos até a data da publicação da ata do julgamento de mérito (13/2/2023). Foi preservada a incidência dos juros de mora e da correção monetária, sendo vedada a repetição dos valores já recolhidos a título de multa de qualquer natureza.

Soluções de Consulta da Receita Federal

II – Inclusão de gastos com capatazia na base de cálculo: os gastos com capatazia na origem (“THC”) incorrem fora do território nacional e são adicionados ao valor aduaneiro, integrando a base de cálculo do Imposto de Importação. Já os gastos com capatazia no destino (“THD”) incorrem em território nacional e, se destacados do custo de transporte, não integram o valor aduaneiro, em respeito ao disposto no Decreto nº 11.090/2022 (SC nº 241/2024).

PIS/COFINS – Impossibilidade de aproveitamento de crédito na aquisição de energia elétrica no CCEE: é vedado o aproveitamento de crédito de PIS/COFINS, no regime de apuração não cumulativa, a dedução de créditos calculados sobre o saldo negativo no âmbito do Mercado de Curto Prazo no Câmara de Comercialização de Energia Elétrica (“CCEE”) (SC nº 244/2024).

CARF

IRPJ/CSLL – Critérios para a amortização do ágio: o ágio fiscal passível de amortização deve ser: (i) fundado em rentabilidade futura; (ii) decorrente de aquisição, razão pela qual não se admite ágios gerados dentro do mesmo grupo econômico, pois impossível adquirir algo que já pertence aos controladores; e (iii) haver confusão patrimonial, isto é, os patrimônios da adquirida e da adquirente efetiva devem se transformar em um único patrimônio, de tal forma que o ativo diferido tenha identidade com a reserva patrimonial, ainda que isso decorra de operação de incorporação reversa. No caso restou decido que, além da inocorrência da confusão patrimonial, não há que se falar em ágio passível de amortização, posto que o ágio pago pelo real adquirente foi (ou deveria ter sido) consumido quando da operação da alienação societária efetuada por essa a terceira pessoa que, no caso, era companhia do mesmo grupo econômico. Assim, nos termos do art. 33 do Decreto-Lei nº 1.598, de 1977, o ágio que não foi objeto de amortização será computado para fins de apuração do eventual ganho de capital (Acórdão nº 1301-007.333).

ICMS/SP – Divulgado entendimento sobre o crédito do ICMS monofásico sobre combustíveis

Em 19/8, foi publicada a Decisão Normativa SER nº 2, dispondo sobre a escrituração do crédito de ICMS de combustíveis sob regime monofásico, quando utilizado como insumo pelo contribuinte, que deve ser reconhecido através do Livro Registro de Entradas (Bloco C da EFD ICMS/IPI), mediante a multiplicação da quantidade de combustível utilizada como insumo pela respectiva alíquota “ad rem” incidente na operação de aquisição.

ICMS/DF – Distrito Federal regulamenta regras do ICMS para operações de transferência de mercadorias (ADC nº 49)

Em 21/8, foi publicado o Decreto nº 46.153, dispondo sobre a aplicação das regras relacionadas às remessas interestaduais de bens e mercadorias entre estabelecimentos de mesma titularidade vigentes em 31/12/2023, enquanto vigorar o Convênio ICMS nº 228/2023 (por ora, válido até 31/10/2024).

ICMS/RJ – Promovidas alterações relativas à paralisação temporária do estabelecimento

Em 23/08, foi publicada a Resolução nº 696, estabelecendo regras para a comunicação da paralisação temporária das atividades do estabelecimento ao contribuinte que não iniciar suas atividades no prazo de 60 dias, contado da data do deferimento do pedido de concessão de inscrição, sob pena de impedimento da sua inscrição.

Respostas a Consultas da SEFAZ/SP

ICMS – Ajuste SINIEF 02/2024 – Operações internas e interestaduais com órteses, próteses e materiais especiais (OPME), destinados a hospitais ou clínicas, no tratamento cirúrgico ou pós cirúrgico de pacientes – Regime Especial: o Ajuste SINIEF 02/2024, tendo por signatário o Estado de São Paulo e por tratar de obrigações acessórias, pode ser utilizado pelo contribuinte, independentemente de internalização expressa de suas disposições na legislação deste Estado (RC 30048/2024).

ICMS – Substituição tributária – Regime especial (Decreto nº 57.608/2011): o regime de substituição tributária se aplica normalmente na transferência interna de mercadorias entre estabelecimentos do mesmo titular, inclusive na hipótese de operações realizadas por estabelecimento detentor de Regime Especial nos termos do Decreto 57.608/2011, o qual confere à Consulente a condição de substituta tributária por ocasião de suas saídas (RC 29239/2024).

ICMS – Consórcio – Ocorrência do fato gerador do imposto – Prestação de serviço de montagem e instalação sem fornecimento de mercadorias pelo prestador de serviço: cada empresa consorciada se constitui como um estabelecimento autônomo para fins da legislação do ICMS. Isso é, os contribuintes do ICMS são as consorciadas, individualmente consideradas, relativamente a cada uma das operações realizadas em nome do consórcio, produzindo-se os efeitos jurídicos dessas operações na esfera jurídica de cada uma delas. Na hipótese de prestação de serviço de instalação e montagem de equipamentos, em que não ocorre o fornecimento das mercadorias pelo prestador do serviço, incide o ISS (RC 30082/2024).

Este boletim tem propósito meramente informativo e não deve ser considerado a fim de se obter aconselhamento jurídico sobre qualquer um dos temas aqui tratados. Para informações adicionais, contate os líderes do time tributário.

CGM Advogados. Todos os direitos reservados.