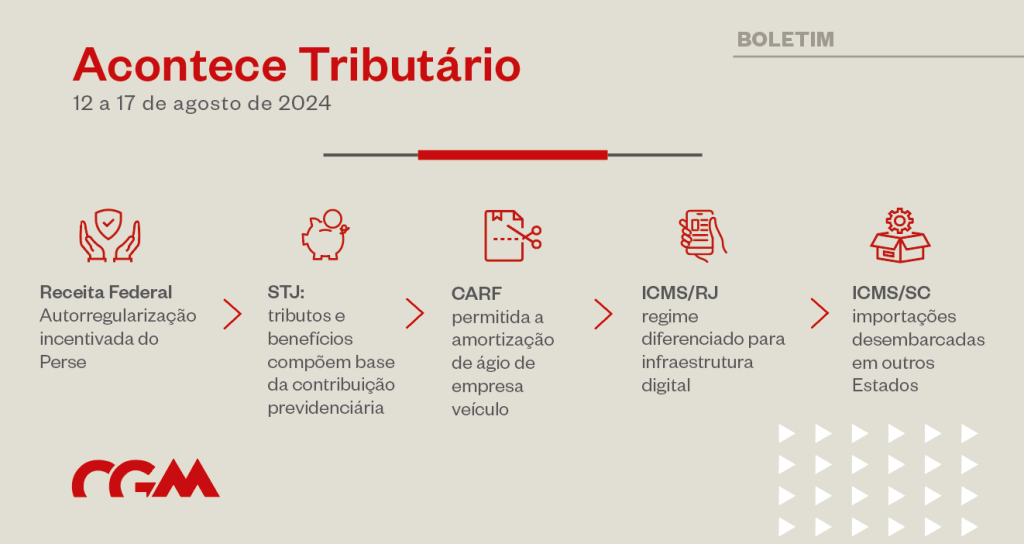

Acontece | Tributário

12 a 17 de agosto de 2024

Autorregularização relativa ao Perse

Em 16/8, foi publicada a Instrução Normativa RFB nº 2.210 dispondo sobre a autorregularização incentivada de tributos federais voltada para os contribuintes que utilizaram indevidamente o benefício fiscal do Programa Emergencial de Retomada do Setor de Eventos (Perse). O programa de autorregularização oferece 100% de redução das multas de mora e de ofício e dos juros de mora, mediante o pagamento de, no mínimo, 50% da dívida consolidada a título de entrada, enquanto o restante deverá ser pago em até 48 prestações mensais e sucessivas. O prazo para adesão ao programa se encerra em 18/11/2024.

STJ: fixada tese sobre substituição tributária “para frente”

Em 14/8, foi disponibilizada a proclamação final de julgamento do Tema Repetitivo nº 1191 do STJ, em que foi aprovada, por unanimidade, a seguinte tese: “Na sistemática da substituição tributária para frente, em que o contribuinte substituído revende a mercadoria por preço menor do que a base de cálculo presumida para o recolhimento do tributo, é inaplicável a condição prevista no art. 166 do CTN”.

STJ: tributos e benefícios que compõem base da contribuição previdenciária

Em 14/8, foi disponibilizada a proclamação final de julgamento do Tema Repetitivo nº 1174 do STJ, em que foi aprovada, por unanimidade, a seguinte tese: “As parcelas relativas ao vale-transporte, vale-refeição/alimentação, plano de assistência à saúde (auxílio-saúde, odontológico e farmácia), ao Imposto de Renda retido na fonte (IRRF) dos empregados e à contribuição previdenciária dos empregados, descontadas na folha de pagamento do trabalhador, constituem simples técnica de arrecadação ou de garantia para recebimento do credor, e não modificam o conceito de salário ou de salário contribuição, e, portanto, não modificam a base de cálculo da contribuição previdenciária patronal, do SAT e da contribuição de terceiros”.

CARF

IRPJ – Amortização de ágio por meio de empresa veículo: foi validada a amortização de ágio gerado com o uso de empresa veículo, com base na legislação anterior (Lei n° 9.532/97). O Fisco defendia que a empresa incorporadora não possuía propósito negocial, sendo criada apenas para o registro e aproveitamento fiscal do ágio. No entanto, não restou comprovada artificialidade ou simulação na operação, ainda que a empresa veículo tenha sido capitalizada pela sua investidora. Além disso, o CARF também permitiu a posterior incorporação “reversa” da incorporadora pela incorporada, possibilitando a amortização do ágio anotado na operação por esta última. (Acórdão n° 1201-006.872)

IOF-Crédito – Conta corrente entre empresas do mesmo grupo: a execução de uma conta corrente caracteriza uma operação de mútuo sujeita à incidência de IOF-Crédito. No caso, foi criada uma conta que centralizava o caixa de entidades do mesmo grupo econômico, com gestão unificada das disponibilidades financeiras, inexistindo um contrato firmado entre as empresas. Apesar disso, restou decidido que a movimentação de recursos financeiros entre pessoas jurídicas coligadas, ainda que sem contratos formais, configura um contrato de mútuo. (Acórdão n° 3302-014.432)

IRPJ – Contrato de licença para uso e distribuição de software. Obrigatoriedade do uso de marca e a dedutibilidade dos royalties: o fato de haver uma obrigação de pagar no contrato de distribuição de software não afasta a natureza de royalty desse pagamento quando está envolvido o direito de uso de marca associada ao software. Assim, os royalties serão indedutíveis quando: (i) o mesmo valor seja tratado como despesa dedutível para outra parte relacionada; (ii) o valor deduzido no Brasil não seja tratado como rendimento tributável do beneficiário de acordo com a legislação de sua jurisdição; ou (iii) os valores sejam destinados a financiar, direta ou indiretamente, despesas dedutíveis de partes relacionadas que acarretem nas duas hipóteses anteriores, conforme determina o art. 44 da Lei nº 14.596/23 o art. 78 da IN RFB nº 2161/23. Já em relação à prestação de serviços técnicos no exterior, exigia-se, anteriormente, o cumprimento de requisitos como a averbação no INPI e registro do contrato no Bacen para deduzir os pagamentos pela prestação de serviços técnicos por controladora no exterior. Atualmente, apesar da inaplicabilidade destes requisitos, as despesas com a prestação dos serviços técnicos será indedutível nas hipóteses previstas no art. 44 da Lei nº 14.596/23 e no art. 78 da IN RFB nº 2161/23, assim como ocorre com os royalties. (Acórdão 1201-006.829)

ICMS/RJ – Regime de tributação diferenciada para empresas de infraestrutura digital

Em 12/8, foi publicado o Decreto nº 49.237, regulamentando o regime de tributação diferenciada para empresas cuja atividade econômica principal seja a disponibilização de infraestrutura para serviços de tratamento de dados e hospedagem na internet, classificadas sob o código 6311-9/00. Dentre os benefícios incluem-se (i) o diferimento do ICMS nas aquisições de equipamentos destinados ao ativo permanente do estabelecimento e (ii) a isenção do ICMS nas operações não abrangidas pelo diferimento, com mercadorias ou bens adquiridos pelo beneficiário e destinados exclusivamente à construção, à ampliação ou à expansão do empreendimento.

ICMS/RJ – Prorrogado prazo para contribuintes informarem sobre seus benefícios fiscais

Em 14/8, foi publicada a Resolução SEFAZ nº 692, prorrogando em mais 30 dias (i.e., até 5/9/2024) o prazo previsto na Resolução Sefaz nº 675/2024 para o envio de informações referentes aos benefícios fiscais fruídos pelos contribuintes. Decorrido esse prazo, os contribuintes que tenham declarado ou venham a declarar a utilização de incentivos e benefícios fiscais indevidamente, sem terem demonstrado o regular enquadramento ou a regular adesão na forma ora disposta nos casos em que o ato normativo correspondente assim determina, ficarão sujeitos às sanções previstas na legislação tributária, mediante notificação por meio do Domicílio Eletrônico do Contribuinte – DeC.

ICMS/SC – Estado autoriza o diferimento do ICMS em importações desembarcadas em portos de outros Estados

Em 14/08, foi publicada a Portaria SEF nº 207 autorizando, até 31/12/2024, a aplicação do diferimento concedido por regime especial à importação de mercadoria para comercialização com desembarque em portos localizados em outras unidades da Federação, em decorrência de limitações físicas ou de redução das operações portuárias nos Portos de Itapoá, Navegantes ou Itajaí (realização de obras ou outros casos fortuitos alheios à vontade do importador, o que deverá ser comprovada por meio de declaração oficial de omissão de escala emitida por operador logístico ou armador), desde que o desembaraço aduaneiro seja realizada no Estado. A interrupção ou a redução das operações portuárias deverá ser comprovada por meio de declaração oficial de omissão de escala emitida por operador logístico ou armador.

Respostas a Consultas da SEFAZ/SP

ICMS – Remessa de mercadorias para estabelecimento do mesmo titular situado em outra unidade da Federação – Transferência do crédito – Inexistência de previsão legal para o estorno do lançamento a débito do imposto: na remessa de bens e mercadorias entre estabelecimentos pertencentes ao mesmo titular, a transferência do crédito do imposto será obrigatória nas remessas interestaduais, devendo ser observado o disposto no Convênio ICMS nº 178/2023. O imposto a ser transferido será lançado a débito na escrituração do estabelecimento remetente, mediante o registro do documento no Registro de Saídas e a crédito na escrituração do estabelecimento destinatário, mediante o registro do documento no Registro de Entradas. A transferência do ICMS entre estabelecimentos de mesma titularidade será procedida, a cada remessa, mediante consignação do respectivo valor na Nota Fiscal eletrônica – NF-e – que a acobertar, no campo destinado ao destaque do imposto. Não há qualquer previsão legal para o estorno desse lançamento a débito do imposto (RC 30066/2024).

ICMS – Obrigações acessórias – Venda de mercadorias em evento realizado em território paulista – Portaria CAT 127/2015: nas operações realizadas em evento, feira, exposição ou locais semelhantes em São Paulo, em que o período de permanência das mercadorias fora do estabelecimento não ultrapasse 60 dias, o respectivo local, durante o referido período, fica abrangido pela inscrição estadual do estabelecimento paulista correspondente (RC 30088/2024).

ICMS – Saída interestadual de mercadoria a título de demonstração – Renúncia à suspensão do imposto – Retorno da mercadoria após o prazo de 60 dias: considera-se remessa para demonstração a operação que destine mercadorias para terceiros em quantidade necessária para que possam conhecê-las. Na hipótese de o contribuinte saber previamente que, em virtude de características específicas do produto ou do cliente, a mercadoria remetida para demonstração não retornará em 60 dias, deve-se emitir Nota Fiscal com o destaque do imposto, sem aplicar a suspensão do lançamento do imposto, cumprindo-se as demais obrigações acessórias previstas na legislação. No retorno da mercadoria remetida para demonstração, acobertado por NF-e emitida com destaque do ICMS, haverá direito ao crédito correspondente ao valor equivalente ao destacado na NF-e de remessa para demonstração, desde que não tenha ocorrido a redução de seu valor comercial ou a alteração da sua condição de nova (RC 30151/2024).

Este boletim tem propósito meramente informativo e não deve ser considerado a fim de se obter aconselhamento jurídico sobre qualquer um dos temas aqui tratados. Para informações adicionais, contate os líderes do time tributário.

CGM Advogados. Todos os direitos reservados.