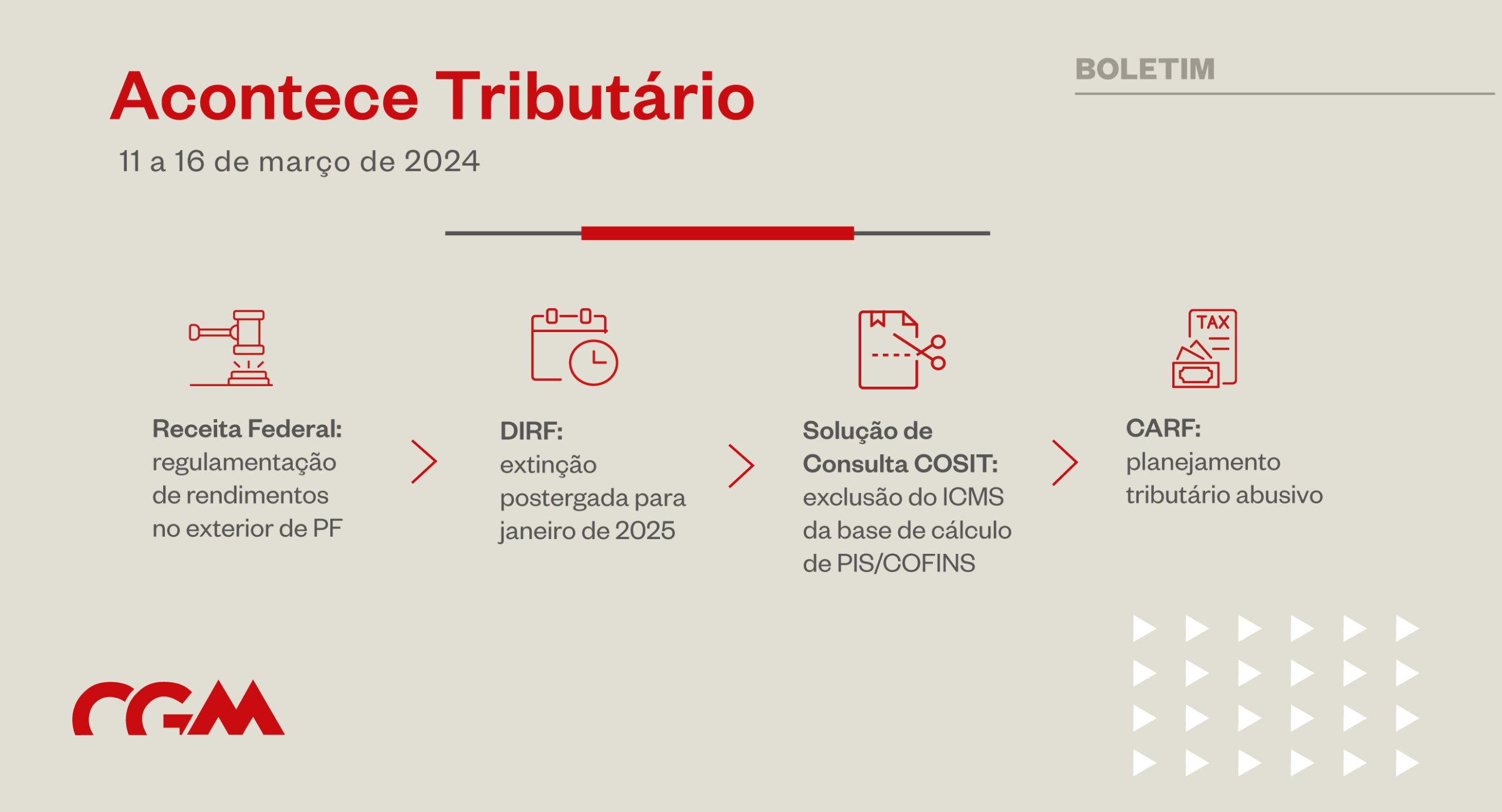

Acontece Tributário

11 a 16 de março de 2024

Regulamentação de tributação de rendimentos do exterior de Pessoa Física

Em 13/3, foi publicada a Instrução Normativa RFB nº 2.180, que regulamenta o novo regime de tributação de aplicações financeiras, entidades controladas e trusts no exterior detidos por pessoas físicas residentes no país.

Confira nosso artigo sobre o tema.

DIRF – Extinção do documento postergada para 2025

Em 15/3, foi publicada a Instrução Normativa RFB nº 2.181, alterando para 1º de janeiro de 2025 a substituição da Declaração do Imposto sobre a Renda Retido na Fonte – DIRF.

Soluções de Consulta da Receita

PIS/COFINS – Exclusão do ICMS da base de cálculo dos créditos: o contribuinte que incorreu em despesas com a aquisição de insumos que geram direito ao crédito de PIS/COFINS deverá (i) até 30 de abril de 2023, não excluir o ICMS incidente na venda de bens e serviços pelos fornecedores da base de cálculo desses créditos; e (ii) a partir de 1º de maio de 2023, excluir o referido ICMS da base de cálculo dos créditos de PIS/COFINS (SC nº 99.001/2024).

PIS/COFINS – Aquisição de insumo sujeito à tributação concentrada: o contribuinte submetido à incidência do PIS/COFINS sob o regime não cumulativo realizar a aquisição de insumo sujeito à tributação concentrada poderá apurar e utilizar créditos das contribuições decorrentes dessa aquisição mediante a aplicação dos percentuais de 1,65% e 7,6%, ao passo que não poderá utilizar a alíquota concentrada das contribuições aplicadas nas etapas anteriores à aquisição desses insumos na apuração dos referidos créditos de PIS/COFINS (SC nº 16/2024).

Acórdãos do CARF

PIS e COFINS – Planejamento tributário abusivo. Dissimulação dos royalties decorrentes do licenciamento de uso de marca: configura-se planejamento tributário abusivo a sobrevalorização de insumos para gerar despesas adicionais que, na realidade, são repasses disfarçados de royalties. Deste modo, não se pode alegar que a prática de se alocar valores de insumos muito superiores aos praticados no mercado abarcaria também o pagamento de royalties de uso de marca, pois, nos termos do art. 22 da Lei nº 4.506/1964, os rendimentos oriundos da exploração de direitos como marcas comerciais e fórmulas de fabricação devem ser classificados de forma apartada em relação às receitas oriundas da venda de produtos. Ao inflar os preços dos insumos, as empresas conseguiram aumentar os custos dedutíveis, reduzindo, assim, a base tributável e os tributos a serem pagos. Essa estratégia permitiu que as empresas contornassem os limites e condições de dedutibilidade das despesas com royalties, resultando em uma redução indevida das alíquotas das contribuições PIS e COFINS, ou seja, houve uma dissimulação da real natureza das operações comerciais com o intuito de obter vantagens fiscais indevidas. Assim, além da tributação pelo PIS e pela COFINS a título de royalties, a utilização de artifícios dolosos tendentes a impedir que se evidencie a ocorrência do fato gerador de tributo, implica na aplicação de multa qualificada prevista em lei. (Acórdão nº 3201-011.551)

Contribuições Sociais Previdenciárias – PLR, Bônus de Contratação e Vale Alimentação: (i) PLR não integra a base de cálculo das Contribuições desde que composta por regras claras e objetivas; (ii) Bônus de Contratação (também denominado de “luvas” ou “hiring bonus”) integra o conceito de salário contribuição quando restar demonstrado que foi pago em decorrência da prestação de serviço; (iii) Vale Alimentação não integra a base de cálculo das Contribuições pois não há diferença entre alimentação in natura e o fornecimento de vale alimentação, ainda que o empregador não esteja inscrito no PAT. (Acórdão nº 2402-012.472)

IRPJ/CSLL –pagamento retroativo de JCP: ao contrário do que vem decidindo o STJ, só é possível deduzir despesas com JCP das bases de cálculo do IRPJ e da CSLL do respectivo ano em que houve a apuração e deliberação da despesa, de acordo com o regime de competência. No caso concreto, foi vetada a apropriação, em 2010, de juros calculados sobre o patrimônio líquido da pessoa jurídica no ano-calendário 2009. Dessa forma, não havendo a compensação no respectivo anocalendário, resta caracterizada a renúncia ao direito de dedução na forma disposta em lei, descabendo a compensação no exercício seguinte ao de ocorrência do evento. (Acórdão nº 1402-006.716)

Respostas a Consultas da SEFAZ/SP

ICMS – Industrialização por conta de terceiro – Matriz encomendante e filial industrializador, ambos estabelecidos neste Estado de São Paulo – Saída do produto pronto diretamente do industrializador a destinatário final, sem retorno ao estabelecimento encomendante: em face da autonomia dos estabelecimentos de um mesmo titular e considerando que não há prejuízo ao erário, o Estado de São Paulo vinha adotando a interpretação de que estabelecimentos pertencentes ao mesmo titular, estabelecidos neste Estado, podiam agir como autor e executor da encomenda, sob a sistemática da industrialização por conta de terceiros. No entanto, uma vez que a transferência de mercadorias entre estabelecimentos do mesmo titular, desde 1º/1/2024, não se sujeita ao ICMS, razão pela qual, desde então, não cabe a aplicação tais procedimentos. Assim, a remessa de matéria-prima pela matriz, para industrialização em estabelecimento filial, com posterior remessa ao adquirente, devem ser tratadas como transferências entre filiais, seguida de venda, devendo, a partir de 2024, ser observado o disposto no Convênio ICMS 178/2023 (RC 28797/2023).

ICMS – Emissão de documento fiscal com destaque indevido – Restituição do imposto – Portaria SRE 84/2022: o contribuinte poderá creditar-se independentemente de autorização do valor do imposto indevidamente pago em razão de destaque a maior em documento fiscal, até o limite estabelecido pela Secretaria da Fazenda e Planejamento (1.000 UFESPs – ou R$ 35.360,00 em 2024 – por documento fiscal), obedecidas as disposições legais (RC 29261/2024).

ICMS – Coleta e estadia de mercadorias para consolidação e otimização da carga em estabelecimento terceiro, não vinculado à prestação de transporte, contratado pela empresa transportadora: o estabelecimento que se configura como armazém geral e como depósito de terceiros deve ajustar seus registros cadastrais perante os órgãos públicos, sob pena de sua atuação ser considerada irregular. Isto posto, a estadia é entendida por este órgão consultivo como uma “passagem” ou permanência da carga por certo tempo em estabelecimento vinculado à prestação de serviço de transporte, por questões operacionais da própria atividade de transporte (separação, acondicionamento, otimização, etc.), ou para aguardar o prazo solicitado (pelo tomador) para entrega da carga no destino final contratado. Sendo previamente definido o destinatário final das mercadorias (distinto da transportadora) e, sendo o tempo de estadia no estabelecimento terceiro contratado pela transportadora razoavelmente curto, a estadia não se reveste nas características de depósito e armazenagem, sendo apenas etapa vinculada à prestação de serviço de transporte. Eventuais valores cobrados a título de estadia, bem como outros valores cobrados do tomador do serviço de transporte, devem fazer parte da base de cálculo do ICMS e, quando conhecidos de antemão pelo transportador, constar expressos no Conhecimento de Transporte Eletrônico (CT-e) (RC 28971/2023).

ICMS – Substituição tributária – Operações com lubrificantes – Revenda de mercadoria após novo acondicionamento: o processo de acondicionamento em novas embalagens, rotuladas com a marca para revenda, embora possa ser considerado modalidade de industrialização (beneficiamento e acondicionamento ou reacondicionamento), não se caracteriza como fabricação de nova mercadoria. As operações de aquisição de mercadorias que passarão por esses processos não estão sujeitas à regra de dispensa da aplicação do regime de substituição tributária nos termos do art. 264, I, do RICMS/2000 (RC 29296/2024).

ICMS – Importação de mercadorias por instituições de educação e de assistência social, sem fins lucrativos– Imunidade tributária (art. 150, VI, “c”, da Constituição Federal): a imunidade constitucional das instituições de educação e de assistência social, sem fins lucrativos, é prevista apenas para as hipóteses em que os impostos recaem diretamente no patrimônio, na renda e nos serviços dessas instituições, não alcançando o ICMS na operação de importação de bens e mercadorias do exterior (RC 29201/2024).

IPTU/SP –Pedido de isenção com dados desatualizados

Em 14/3, foi publicada a Instrução Normativa nº 4, dispondo sobre os procedimentos decorrentes de pedido de isenção do Imposto Predial e Territorial Urbano – IPTU relativo a imóvel cujos dados cadastrais estejam desatualizados e a necessidade de atualização de tais dados como condição para o prosseguimento da análise do pedido de isenção.

Este boletim tem propósito meramente informativo e não deve ser considerado a fim de se obter aconselhamento jurídico sobre qualquer um dos temas aqui tratados. Para informações adicionais, contate os líderes do time tributário.

CGM Advogados. Todos os direitos reservados.